Bebas Akses

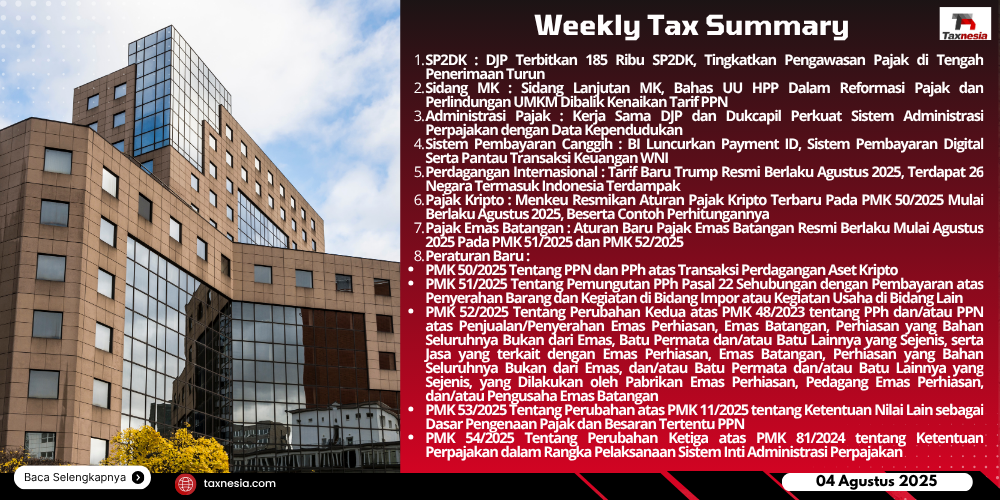

Weekly Tax Summary - 04 Agustus 2025

04 August 2025 09:00:00 WIB - 16 menit baca

Dalam sepekan ini terdapat berita dan informasi perpajakan di Indonesia yang menarik dan penting antara lain :

- SP2DK : DJP Terbitkan 185 Ribu SP2DK, Tingkatkan Pengawasan Pajak di Tengah Penerimaan Turun

- Sidang MK : Sidang Lanjutan MK, Bahas UU HPP Dalam Reformasi Pajak dan Perlindungan UMKM Dibalik Kenaikan Tarif PPN

- Administrasi Pajak : Kerja Sama DJP dan Dukcapil Perkuat Sistem Administrasi Perpajakan dengan Data Kependudukan

- Sistem Pembayaran Canggih : BI Luncurkan Payment ID, Sistem Pembayaran Digital Serta Pantau Transaksi Keuangan WNI

- Perdagangan Internasional : Tarif Baru Trump Resmi Berlaku Agustus 2025, Terdapat 26 Negara Termasuk Indonesia Terdampak

- Pajak Kripto : Menkeu Resmikan Aturan Pajak Kripto Terbaru Pada PMK 50/2025 Mulai Berlaku Agustus 2025, Beserta Contoh Perhitungannya

- Pajak Emas Batangan : Aturan Baru Pajak Emas Batangan Resmi Berlaku Mulai Agustus 2025 Pada PMK 51/2025 dan PMK 52/2025

- Peraturan Baru :

- PMK 50/2025 Tentang PPN dan PPh atas Transaksi Perdagangan Aset Kripto

- PMK 51/2025 Tentang Pemungutan PPh Pasal 22 Sehubungan dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain

- PMK 52/2025 Tentang Perubahan Kedua atas PMK 48/2023 tentang PPh dan/atau PPN atas Penjualan/Penyerahan Emas Perhiasan, Emas Batangan, Perhiasan yang Bahan Seluruhnya Bukan dari Emas, Batu Permata dan/atau Batu Lainnya yang Sejenis, serta Jasa yang terkait dengan Emas Perhiasan, Emas Batangan, Perhiasan yang Bahan Seluruhnya Bukan dari Emas, dan/atau Batu Permata dan/atau Batu Lainnya yang Sejenis, yang Dilakukan oleh Pabrikan Emas Perhiasan, Pedagang Emas Perhiasan, dan/atau Pengusaha Emas Batangan

- PMK 53/2025 Tentang Perubahan atas PMK 11/2025 tentang Ketentuan Nilai Lain sebagai Dasar Pengenaan Pajak dan Besaran Tertentu PPN

- PMK 54/2025 Tentang Perubahan Ketiga atas PMK 81/2024 tentang Ketentuan Perpajakan dalam Rangka Pelaksanaan Sistem Inti Administrasi Perpajakan

Surat Permintaan Penjelasan atas Data dan/atau Keterangan (SP2DK)

DJP menerbitkan 185 ribu “Surat Cinta” atau Surat Permintaan Penjelasan atas Data dan/atau Keterangan (SP2DK) kepada wajib pajak. Hal ini dilakukan sebagai bagian dari upaya pengawasan kepatuhan pajak yang didukung oleh analisis data dan sistem serta pertimbangan petugas agar sesuai ketentuan yang berlaku. Namun, pada semester I-2025, realisasi penerimaan pajak turun 6,21% menjadi Rp.837,8 triliun atau 38% dari target. Hal ini diakibatkan tingginya restitusi, pelemahan ekonomi nasional, batalnya kenaikan PPN menjadi 12%, serta penurunan harga minyak dan gas bumi. Faktor lain yang turut menekan penerimaan adalah alih penyaluran dividen BUMN ke Badan Pengelola Investasi Daya Anagata Nusantara (Danantara).

Sidang MK UU HPP

Mahkamah Konstitusi (MK) menggelar sidang lanjutan pengujian materiil terhadap Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (UU HPP), yang dinilai sebagai pilar utama reformasi perpajakan nasional melalui peningkatan bertahap tarif PPN menjadi 11% pada 2022 dan 12% pada 2025. Namun, tetap diimbangi dengan perlindungan bagi UMKM dan masyarakat berpenghasilan rendah melalui fasilitas pajak serta insentif yang diarahkan secara tepat sasaran. Dalam perkara bernomor 11/PUU-XXIII/2025 tersebut UU HPP ini dianggap tidak hanya menyederhanakan regulasi, tetapi juga mentransformasi sistem perpajakan dengan memperluas basis pajak, menjaga daya beli masyarakat kecil, dan memastikan keadilan fiskal, walau tetap perlu evaluasi agar tetap adaptif terhadap perkembangan ekonomi. Ketentuan Pasal 16B UU HPP yang mengubah status barang dan jasa strategis dari tidak kena pajak menjadi dikenai PPN namun dengan fasilitas pembebasan. Keberadaan PMK Nomor 131 Tahun 2024 yang mengatur dasar pengenaan pajak (DPP) nilai lain, bahwa barang non-mewah tetap dibebani tarif efektif 11%, sementara tarif 12% hanya diterapkan pada barang mewah. Kebijakan ini dirancang untuk menjaga stabilitas harga dan daya beli masyarakat kecil dan PPN perlu terus dievaluasi agar tetap adil dan adaptif terhadap perubahan kondisi ekonomi.

Administrasi Pajak

Direktorat Jenderal Pajak (DJP) Kemenkeu dan Direktorat Jenderal Kependudukan dan Pencatatan Sipil (Ditjen Dukcapil) Kemendagri menandatangani perjanjian kerja sama untuk memanfaatkan data kependudukan dalam administrasi perpajakan. Dalam siaran pers DJP Nomor SP-16/2025 bahwa Dirjen Dukcapil siap mendukung pemberian hak akses dan pemanfaatan data kependudukan untuk DJP, sementara Dirjen Pajak mengungkapkan ini merupakan bagian dari komitmen dalam melaksanakan reformasi perpajakan. Kerja sama ini mencakup validasi data Nomor Induk Kependudukan (NIK), pemutakhiran data kependudukan, dan layanan face recognition guna mendukung pengawasan dan pelayanan publik yang lebih efektif. Langkah ini bagian dari reformasi perpajakan DJP untuk memperkuat tata kelola administrasi dan mengembangkan sistem inti administrasi perpajakan (Coretax DJP), serta mempersempit ruang manipulasi identitas dan penghindaran pajak melalui integrasi data lintas sektor yang akurat dan terpercaya. DJP juga telah memberikan siaran pers yang menjelaskan pandangan DJP atas kriteria tersebut.

Sitem Pembayaran Canggih

Bank Indonesia (BI) tengah menguji coba sistem Payment ID yang merupakan sistem canggih untuk melacak transaksi keuangan warga negara Indonesia, mulai dari transaksi e-Commerce, e-Wallet hingga pembayaran pajak. Payment ID adalah sistem identifikasi unik berbentuk kode 9 karakter yang digenerate dari Nomor Induk Kependudukan (NIK) untuk mengintegrasikan dan melacak seluruh transaksi keuangan. Payment ID ini mampu mengonsolidasikan berbagai data keuangan perorangan menjadi satu profil yang memudahkan lembaga keuangan dalam menilai risiko kredit serta mendeteksi aktivitas ilegal, dengan keamanan dan privasi data yang dijamin melalui persetujuan pemilik data. Sistem ini akan diimplementasikan penuh pada 2029, sementara uji coba awal akan dilakukan untuk mendukung penyaluran bantuan sosial non-tunai. Payment ID diharapkan menjadi infrastruktur utama dalam ekosistem pembayaran digital nasional sesuai Blueprint Sistem Pembayaran Indonesia (BSPI) 2030. Kepala Departemen Kebijakan Sistem Pembayaran (DKSP) BI menegaskan Payment ID saat ini masih dalam tahap uji coba untuk dapat digunakan pada 'one use case' tertentu saja, yaitu membantu akurasi penyaluran bantuan sosial non tunai yang akan dimulai prosesnya di 17 Agustus 2025.

Perdagangan Internasional – Tarif Trump

Pemerintah Amerika Serikat Donald Trump, menetapkan tarif impor terbaru bervariasi antara 10% hingga 41% pada hubungan dagang bilateral dan status kesepakatan perdagangan ke sejumlah masing-masing negara yang akan resmi berlaku per Agustus 2025, setelah batas waktu negosiasi berakhir. Tarif dasar 10% dikenakan pada negara-negara yang memiliki surplus perdagangan dengan AS bahwa AS lebih banyak mengekspor daripada mengimpor dari negara tersebut. Tarif dasar 15% dikenakan pada sekitar 40 negara yang memiliki defisit perdagangan terhadap AS yaitu negara yang mengekspor lebih banyak ke AS daripada yang mereka impor. Sementara, negara yang dikenakan tarif lebih tinggi dari 15% dikarenakan dianggap memiliki defisit perdagangan berlebihan atau tidak mencapai kesepakatan dagang dengan AS. Berikut ini adalah daftar 26 negara yang dikenakan tarif impor lebih tinggi dari 15% diantaranya :

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Pajak Kripto

Menkeu Sri Mulyani resmi memungut 2 pajak dalam transaksi perdagangan aset kripto yang ditetapkan melalui PMK Nomor 50 Tahun 2025 tentang Pajak Pertambahan Nilai dan Pajak Penghasilan atas Transaksi Perdagangan Aset Kripto, yang akan resmi berlaku pada 1 Agustus 2025. Terdapat 2 (dua) kondisi transaksi kripto yang akan dikenakan PPN, yaitu :

1). Atas penyerahan JKP berupa jasa penyediaan sarana elektronik oleh Penyelenggara Perdagangan Melalui Sistem Elektronik (PPMSE) untuk memfasilitasi transaksi perdagangan aset kripto meliputi jual beli menggunakan mata uang fiat, tukar-menukar aset kripto, deposit, penarikan, pemindahan, serta pengelolaan media penyimpanan aset kripto.

2). Atas penyerahan JKP berupa jasa verifikasi transaksi aset kripto oleh penambang aset kripto.

DPP nilai lain yang ditetapkan pemerintah adalah 11/12, yaitu setiap transaksi kripto akan dipungut PPN senilai 11% atau 0,11. Hanya pembebasan PPN atas penyerahan aset kripto yang dipersamakan dengan surat berharga. Selain PPN, yang dipungut dari transaksi perdagangan kripto adalah PPh Pasal 22 sebesar 0,21% dari nilai transaksi, baik jual beli maupun barter. Tarif PPh yang dipungut saat ini lebih besar dibandingkan PMK 81/2024 tentang Ketentuan Perpajakan dalam Rangka Pelaksanaan Sistem Inti Administrasi Perpajakan, yang hanya memungut PPh 0,1% atau 0,2%, tergantung penyelenggara transaksinya terdaftar atau tidak. Berikut ini contoh perhitungan pemungutan PPN dan PPh atas transaksi kripto :

a. Contoh Perhitungan Pemungutan PPN :

Ujang menjual 1 koin aset kripto dan Asep membelinya dengan uang rupiah di e-wallet yang disediakan PPMSE. Jika harga 1 koin aset kripto itu setara Rp.500 juta. Maka perhitungan PPN yang dipungut dari transaksi tersebut adalah PPN = 11% x (1 koin x Rp.500 juta) = Rp.55 juta.

b. Contoh Perhitungan Pemungutan PPh Pasal 22 :

1) Jual Beli

Bambang mempunyai 1 koin kripto dan Pamungkas mempunyai uang rupiah di e-wallet yang disediakan PPMSE. Pamungkas membeli 0,7 koin kripto milik Bambang seharga Rp.500 juta per koin pada 5 Agustus 2025 melalui platform PPMSE. Maka, PPh Pasal 22 yang dipungut adalah 0,21% x (0,7 x Rp.500 juta) = Rp.735 ribu. Lalu, PPMSE wajib menyetorkan PPh tersebut paling lambat 15 September 2025 dan melaporkan dalam SPT Masa PPh Unifikasi Agustus paling lambat 20 September 2025.

2) Barter (Swap)

Cristian menukar 0,3 koin kripto A (Rp.500 juta/koin) dengan Gonzales yang memiliki 30 koin kripto B (Rp.5 juta/koin) pada 10 Agustus 2025. Maka, PPh Pasal 22 yang dipungut adalah 0,21% x 0,3 x Rp.500 juta = Rp.315 ribu dari Cristian dan 0,21% x 30 x Rp.5 juta = Rp.315 ribu dari Gonzales. Lalu, PPMSE diwajibkan membuat bukti pemungutan PPh Pasal 22 berupa dokumen yang dipersamakan dengan bukti pemotongan dan/atau pemungutan PPh Unifikasi. Lalu, PPMSE wajib menyetor PPh paling lambat 15 September 2025 dan melaporkan dalam SPT Masa PPh Unifikasi Agustus paling lambat 20 September 2025.

DJP juga telah memberikan siaran pers yang menjelaskan pandangan DJP atas kriteria tersebut.

Pajak Emas Batangan

Pemerintah resmi terbitkan aturan baru mengenai pajak atas transaksi emas batangan melalui PMK Nomor 51 Tahun 2025 dan PMK Nomor 52 Tahun 2025, yang mulai ditetapkan pada 25 Juli 2025 dan berlaku efektif pada 1 Agustus 2025. Ketentuan baru ini memberikan keringanan bagi masyarakat sebagai pembelian emas batangan oleh konsumen akhir dengan nilai transaksi hingga Rp.10 juta kini dibebaskan dari pungutan PPh Pasal 22. Sebelumnya ketentuan pemungutan PPh Pasal 22 atas kegiatan usaha bulion telah diatur dalam PMK 48/2023 dan PMK 81/2024, yang menimbulkan tumpang tindih yaitu sebagai contoh penjual emas memungut PPh Pasal 22 sebesar 0,25% atas penjualan kepada Lembaga Jasa Keuangan (LJK) Bullion, sementara LJK Bullion sebagai pembeli juga memungut PPh Pasal 22 sebesar 1,5% atas pembelian yang sama. Dalam PMK 51/2025, menetapkan LJK Bullion, seperti bullion bank, sebagai pihak yang ditunjuk untuk memungut PPh Pasal 22 atas pembelian emas batangan. Namun, pengecualian jika pembelian dilakukan oleh konsumen akhir atau nasabah individu dalam jumlah kecil. Sedangkan, PMK 52/2025 mengenai penjualan emas batangan oleh pedagang atau pabrikan emas. Penjualan kepada konsumen akhir, wajib pajak UMKM dengan PPh final, dan wajib pajak yang memiliki Surat Keterangan Bebas (SKB) juga dibebaskan dari pungutan PPh Pasal 22. Kebijakan ini memperluas akses investasi emas dan menciptakan perpajakan yang lebih adil dan efisien di sektor logam mulia. DJP juga telah memberikan siaran pers yang menjelaskan pandangan DJP atas kriteria tersebut.

Peraturan Baru mengenai PPN dan PPh Aset Kripto, Pemungutan PPh Pasal 22 Impor, dan Perubahan PMK 48/2023, PMK 11/2025, Serta PMK 81/2024 :

A. Peraturan Baru mengenai PPN dan PPh Aset Kripto :

Telah terbit peraturan baru mengenai PPN dan PPh Aset Kripto, berdasarkan PMK Nomor 50 Tahun 2025 (PMK 50/2025) Tentang Pajak Pertambahan Nilai dan Pajak Penghasilan atas Transaksi Perdagangan Aset Kripto, yang ditetapkan pada tanggal 25 Juli 2025 dan berlaku pada 1 Agustus 2025. Berdasarkan PMK 50/2025 dijelaskan bahwa:

- Atas penyerahan Aset Kripto yang dipersamakan dengan surat berharga tidak dikenai PPN.

- Atas penyerahan Jasa Kena Pajak (JKP) berupa jasa penyediaan Sarana Elektronik yang digunakan untuk memfasilitasi transaksi perdagangan Aset Kripto, oleh Penyelenggara Perdagangan Melalui Sistem Elektronik (PPMSE) dan/atau jasa verifikasi transaksi Aset Kripto oleh Penambang Aset Kripto, dikenai PPN.

- Jasa penyediaan Sarana Elektronik yang digunakan untuk memfasilitasi transaksi Aset Kripto, dapat berupa kegiatan pelayanan:

- Jual beli Aset Kripto menggunakan mata uang fiat;

- Tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap); dan/atau

- Dompet elektronik (e-wallet) meliputi deposit, penarikan dana (withdrawal), pemindahan (transfer) Aset Kripto ke akun pihak lain, dan penyediaan dan/atau pengelolaan media penyimpanan Aset Kripto.

- PPN yang terutang atas penyerahan jasa penyediaan Sarana Elektronik wajib dipungut, disetor, dan dilaporkan oleh PPMSE.

- PPMSE merupakan Pengusaha yang telah dikukuhkan sebagai Pengusaha Kena Pajak.

- PPMSE yang tidak memenuhi ketentuan dikenai sanksi diatur dalam UU KUP.

- PPN yang terutang dihitung dengan cara mengalikan tarif 12% (dua belas persen) dengan Dasar Pengenaan Pajak berupa nilai lain yang diatur dalam Pasal 3 ayat (2) PMK Nomor 131 Tahun 2024 tentang Perlakuan PPN atas Impor BKP, Penyerahan BKP, Penyerahan JKP, Pemanfaatan BKP Tidak Berwujud dari Luar Daerah Pabean di Dalam Daerah Pabean, dan Pemanfaatan JKP dari Luar Daerah Pabean di Dalam Daerah Pabean.

- Nilai lain dihitung sebesar 11/12 (sebelas per dua belas) dari penggantian.

- PPMSE wajib membuat Faktur Pajak atas penyerahan JKP.

- PPN yang terutang atas penyerahan jasa verifikasi transaksi Aset Kripto oleh Penambang Aset Kripto dipungut, disetor, dan dilaporkan oleh Penambang Aset Kripto.

- PPN yang terutang dipungut dan disetor dengan besaran tertentu yang ditetapkan sebesar 20% (dua puluh persen) dikali 11/12 (sebelas per dua belas) dari tarif PPN yang diatur dalam Pasal 7 ayat (1) huruf b UU PPN dikalikan dengan Dasar Pengenaan Pajak berupa penggantian.

- Penggantian merupakan nilai berupa uang atas Aset Kripto yang diterima oleh Penambang Aset Kripto, termasuk Aset Kripto yang diterima dari sistem Aset Kripto (block reward).

- Atas penghasilan yang diterima atau diperoleh Penjual Aset Kripto, PPMSE, atau Penambang Aset Kripto sehubungan dengan Aset Kripto dikenaikan PPh.

- Penghasilan yang diterima atau diperoleh Penjual Aset Kripto sehubungan dengan transaksi Aset Kripto merupakan objek PPh, yang meliputi penghasilan dari seluruh jenis transaksi Aset Kripto, berupa:

- transaksi dengan pembayaran mata uang fiat;

- tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap); dan/atau

- transaksi Aset Kripto selain transaksi,

yang dilakukan melalui Sarana Elektronik yang disediakan oleh PPMSE.

- Penghasilan yang diterima atau diperoleh Penjual Aset Kripto dikenakan PPh Pasal 22 dengan tarif 0,21% dari nilai transaksi Aset Kripto.

- PPh Pasal 22 bersifat final dipungut, disetor, dan dilaporkan oleh PPMSE.

- Dikecualikan dari Penyelenggara Perdagangan Melalui Sistem Elektronik yang wajib memungut PPh Pasal 22, yaitu PPMSE yang hanya memberikan layanan dompet elektronik (e-wallet); hanya mempertemukan Penjual Aset Kripto dan Pembeli Aset Kripto; dan/atau tidak memfasilitasi transaksi perdagangan Aset Kripto.

- Ketentuan pengenaan PPh atas penghasilan yang diterima atau diperoleh Penambang Aset Kripto berlaku sejak tahun pajak 2026.

B. Peraturan Baru mengenai Pemungutan PPh Pasal 22 atas Barang Impor :

Telah terbit peraturan baru mengenai Pemungutan PPh Pasal 22 atas Barang Impor, berdasarkan PMK Nomor 51 Tahun 2025 (PMK 51/2025) Tentang Pemungutan Pajak Penghasilan Pasal 22 Sehubungan Dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain, yang ditetapkan pada tanggal 25 Juli 2025 dan berlaku pada 1 Agustus 2025. Berdasarkan PMK 51/2025 dijelaskan bahwa:

- Objek Pajak Pemungutan PPh Pasal 22 dikenakan atas pembayaran penyerahan barang dan kegiatan di bidang impor serta kegiatan usaha lain, termasuk impor emas batangan.

- Tarif PPh Pasal 22 untuk Emas Batangan sebesar 0,25% dari nilai pembelian atau nilai impor emas batangan, berlaku baik di dalam negeri maupun impor.

- Pemungut Pajak yaitu Lembaga Jasa Keuangan (LJK) penyelenggara kegiatan usaha bulion yang telah memiliki izin Otoritas Jasa Keuangan (OJK) ditunjuk sebagai wajib pungut PPh Pasal 22 untuk transaksi pembelian emas batangan.

- Pengecualian pada pembelian emas batangan oleh konsumen akhir dengan nilai transaksi sampai Rp10 juta dibebaskan dari pemungutan PPh Pasal 22 untuk memudahkan administrasi dan mendorong investasi masyarakat.

- Impor emas batangan dikenai PPh Pasal 22 dengan tarif yang sama 0,25%, berlaku untuk impor dengan dan tanpa menggunakan Angka Pengenal Impor (API).

- Penghapusan pengecualian lama: Impor emas batangan yang akan diproses menjadi perhiasan untuk tujuan ekspor tidak lagi dikecualikan dari PPh Pasal 22, berbeda dengan aturan sebelumnya.

- Tujuan kebijakan untuk memberikan kepastian hukum, keadilan perpajakan, dan kemudahan administrasi terkait pemungutan PPh Pasal 22 khususnya pada sektor perdagangan dan impor emas batangan.

C. Peraturan Baru mengenai Perubahan PMK 48/2023 atas PPh dan PPN Emas Batangan :

Telah terbit peraturan baru mengenai Perubahan PMK 48/2023 atas PPh dan PPN Emas Batangan, berdasarkan PMK Nomor 52 Tahun 2025 (PMK 52/2025) Tentang Perubahan Kedua atas PMK Nomor 48 Tahun 2023 Tentang Pajak Penghasilan dan/atau Pajak Pertambahan Nilai atas Penjualan/Penyerahan Emas Perhiasan, Emas Batangan, Perhiasan Yang Bahan Seluruhnya Bukan Dari Emas, Batu Permata dan/atau Batu Lainnya Yang Sejenis, Serta Jasa Yang Terkait Dengan Emas Perhiasan, Emas Batangan, Perhiasan Yang Bahan Seluruhnya Bukan Dari Emas, dan/atau Batu Permata dan/atau Batu Lainnya Yang Sejenis, Yang Dilakukan Oleh Pabrikan Emas Perhiasan, Pedagang Emas Perhiasan, dan/atau Pengusaha Emas Batangan, yang ditetapkan pada tanggal 25 Juli 2025 dan berlaku pada 1 Agustus 2025. Berdasarkan PMK 52/2025 dijelaskan bahwa:

- Pemungutan PPh Pasal 22 tidak dilakukan atas penjualan Emas Perhiasan atau emas batangan serta penjualan, oleh Pengusaha Emas Perhiasan dan/atau Pengusaha emas batangan kepada:

- Konsumen Akhir;

- Wajib Pajak yang dikenai PPh bersifat final; atau

- Wajib Pajak yang memiliki surat keterangan bebas pemungutan PPh Pasal 22

- Pemungutan PPh Pasal 22 juga tidak dilakukan atas penjualan emas batangan, oleh Pengusaha Emas Perhiasan dan/atau Pengusaha emas batangan kepada Bank Indonesia melalui pasar fisik emas digital sebagaimana diatur dalam ketentuan peraturan perundang-undangan yang mengatur mengenai perdagangan berjangka komoditi, atau kepada lembaga jasa keuangan penyelenggara kegiatan usaha bulion yang telah memperoleh izin dari Otoritas Jasa Keuangan.

- Pengecualian dari pemungutan PPh Pasal 22, dilakukan tanpa surat keterangan bebas pemotongan dan/atau pemungutan Pajak Penghasilan.

D. Peraturan Baru mengenai Perubahan PMK 11/2025 Nilai Lain PPN :

Telah terbit peraturan baru mengenai Perubahan PMK 11/2025 atas Nilai Lain PPN, berdasarkan PMK Nomor 53 Tahun 2025 (PMK 53/2025) Tentang Perubahan atas PMK Nomor 11 Tahun 2025 Tentang Ketentuan Nilai Lain Sebagai Dasar Pengenaan Pajak dan Besaran Tertentu Pajak Pertambahan Nilai, yang ditetapkan pada tanggal 25 Juli 2025 dan berlaku pada 1 Agustus 2025. Berdasarkan PMK 53/2025 dijelaskan bahwa:

- PPN yang terutang dipungut dan disetor dengan besaran tertentu.

- Besaran tertentu yaitu sebesar:

- 10% (sepuluh persen) dikali 11/12 (sebelas per dua belas) dari tarif Pajak Pertambahan Nilai dikalikan dengan komisi atau imbalan dengan nama dan dalam bentuk apa pun yang dibayarkan kepada Agen Asuransi; atau

- 20% (dua puluh persen) dikali 11/12 (sebelas per dua belas) dari tarif Pajak Pertambahan Nilai dikalikan dengan komisi atau imbalan dengan nama dan dalam bentuk apa pun yang diterima oleh perusahaan pialang asuransi atau perusahaan pialang reasuransi.

- Tarif PPN sesuai dengan ketentuan Pasal 7 ayat (1) huruf b UU PPN.

- Komisi atau imbalan merupakan nilai pembayaran sebelum dipotong PPh atau pungutan lainnya

- Termasuk komisi atau imbalan yaitu komisi atau imbalan yang dibayarkan oleh Perusahaan Asuransi atau Perusahaan Asuransi syariah kepada Agen Asuransi berdasarkan penerimaan komisi atau imbalan Agen Asuransi di bawah manajemennya.

- PPN dihitung, dipungut, dan disetor oleh orang pribadi atau Badan yang melakukan kegiatan membangun sendiri dengan besaran tertentu.

- Besaran tertentu merupakan hasil perkalian 20% (dua puluh persen) dikali 11/12 (sebelas per dua belas) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) huruf b Undang- Undang Pajak Pertambahan Nilai dikalikan dengan dasar pengenaan pajak.

- Dasar pengenaan pajak berupa nilai tertentu sebesar jumlah biaya yang dikeluarkan dan/atau yang dibayarkan untuk membangun bangunan untuk setiap Masa Pajak sampai dengan bangunan selesai, tidak termasuk biaya perolehan tanah.

E. Peraturan Baru mengenai Perubahan Ketiga PMK 81/2024 atas Pelaksanaan Sistem Inti Administrasi Pepapajakan :

Telah terbit peraturan baru mengenai Perubahan Ketiga PMK 81/2024 atas Pelaksanaan Sistem Inti Administrasi Pepapajakan, berdasarkan PMK Nomor 54 Tahun 2025 (PMK 54/2025) Tentang Perubahan Ketiga atas PMK Nomor 81 Tahun 2024 Tentang Ketentuan Perpajakan Dalam Rangka Pelaksanaan Sistem Inti Administrasi Perpajakan, yang ditetapkan pada tanggal 25 Juli 2025 dan berlaku pada 1 Agustus 2025. Berdasarkan PMK 54/2025 dijelaskan bahwa:

- PMK 54/2025 mulai berlaku 1 Agustus 2025 sebagai penyesuaian ketentuan perpajakan dalam PMK 81/2024.

- Beberapa ketentuan dalam PMK Nomor 81 Tahun 2024 tentang Ketentuan Perpajakan dalam Rangka Pelaksanaan Sistem Inti Administrasi Perpajakan yang telah beberapa kali diubah dengan:

- PMK Nomor 11 Tahun 2025 tentang Ketentuan Nilai Lain sebagai Dasar Pengenaan Pajak dan Besaran Tertentu Pajak Pertambahan Nilai; dan

- PMK Nomor 53 Tahun 2025 tentang Perubahan atas PMK Nomor 11 Tahun 2025 tentang Ketentuan Nilai Lain sebagai Dasar Pengenaan Pajak dan Besaran Tertentu PPN, diubah sebagai berikut:

-

-

- Ketentuan Pasal 1 angka 199 sampai dengan angka 206 dihapus.

- Bagian Kelima BAB VI dihapus.

- Pasal 217 s.d Pasal 225 dihapus.

- Bagian Keduapuluh BAB VI dihapus.

- Pasal 340 s.d Pasal 342 dihapus.

- Pasal 344 s.d Pasal 353 dihapus.

- Pasal 355 s.d Pasal 369 dihapus.

- Ketentuan Pasal 465 huruf w dihapus

- Pasal 467 dihapus.

- Ketentuan Pasal 469 huruf i dihapus

- Pasal 471 dihapus.

- Ketentuan Huruf OOO dan Huruf EEEE sebagaimana tercantum dalam Lampiran PMK Nomor 81 Tahun 2024 tentang Ketentuan Perpajakan dalam Rangka Pelaksanaan Sistem Inti Administrasi Perpajakan dihapus sehingga menjadi sebagaimana tercantum dalam Lampiran yang merupakan bagian tidak terpisahkan dari Peraturan Menteri ini.

-